En el ámbito de la gestión de nóminas, es fundamental mantenerse actualizado sobre las modificaciones en las leyes y regulaciones laborales que afectan el cálculo de prestaciones y beneficios para los trabajadores.

A continuación, analizaremos los cambios implementados en este período respecto al cálculo de las prestaciones relacionadas con la cesantía y la vejez. Comprender estos aspectos es esencial para garantizar una gestión precisa y eficiente de la nómina, así como para brindar información clara y precisa a los empleados sobre sus derechos y beneficios laborales.

Actualizaciones en la Ley del Seguro Social

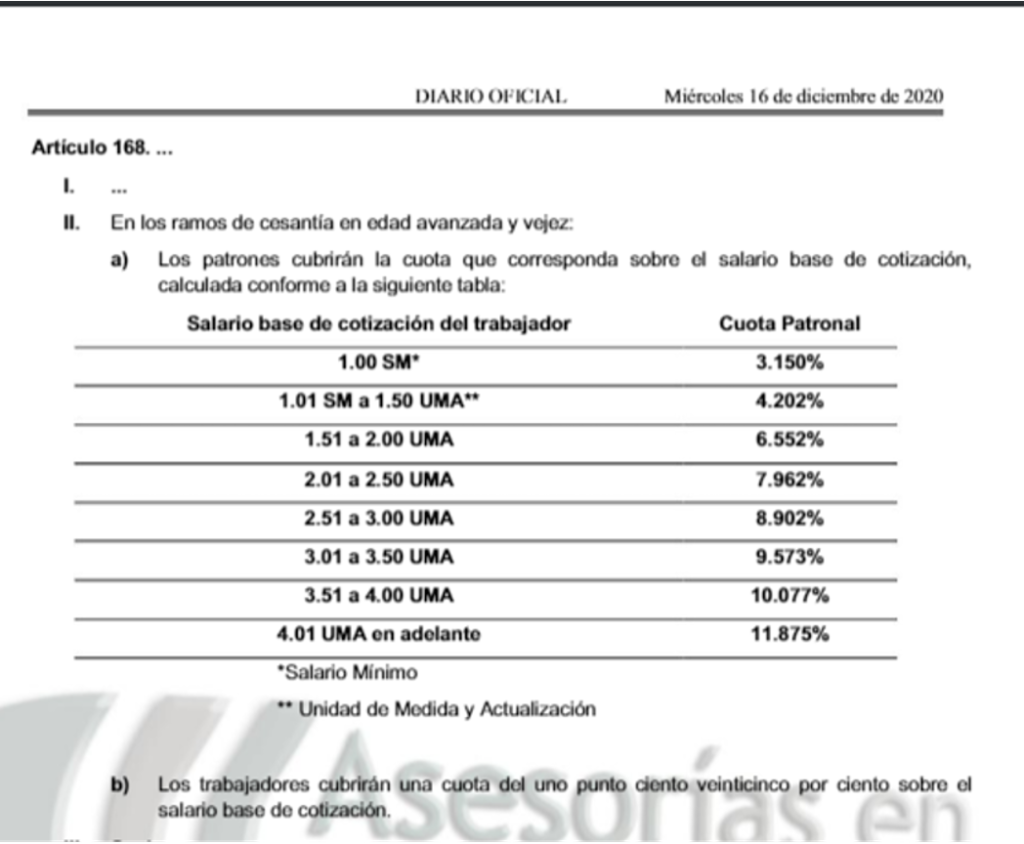

En la reforma de diciembre 2020 de la Ley del Seguro Social (LSS) observamos lo siguiente:

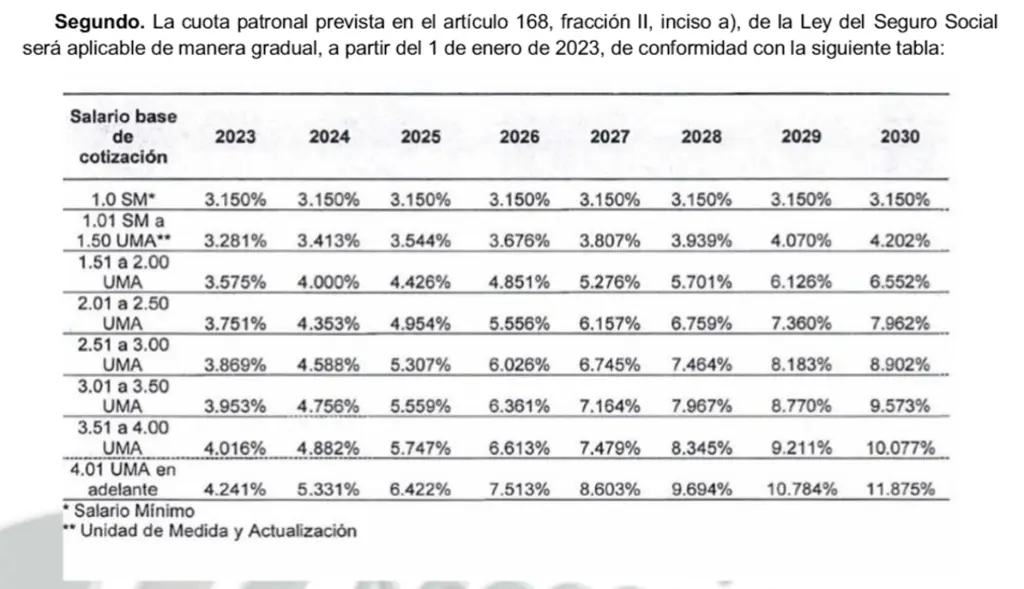

Por otro lado, tenemos uno de los transitorios de esta publicación del Diario Oficial de la Federación del 16 de diciembre 2020:

La lectura de esta reforma, trajo para las personas encargadas de la nómina de una empresa, una tarea especial, que es la de calcular la nueva cuota patronal del seguro de cesantía y vejez.

Cálculo de nueva cuota patronal de cesantía y vejez

A fin de comprender mejor este proceso, presentaremos un ejemplo práctico que ilustrará cómo se calcula la nueva cuota patronal en función de los nuevos parámetros establecidos. De esta manera, podrás aplicar adecuadamente esta información en la gestión de la nómina y asegurarse de cumplir con las obligaciones legales correspondientes.

Datos de trabajo:

- Salario base de cotización del trabajador: $315.00

Valor UMA 2023: $103.74

Procedimiento:

- Primer paso: Determinar las veces que la UMA está contenida en el salario base de cotización del trabajador:

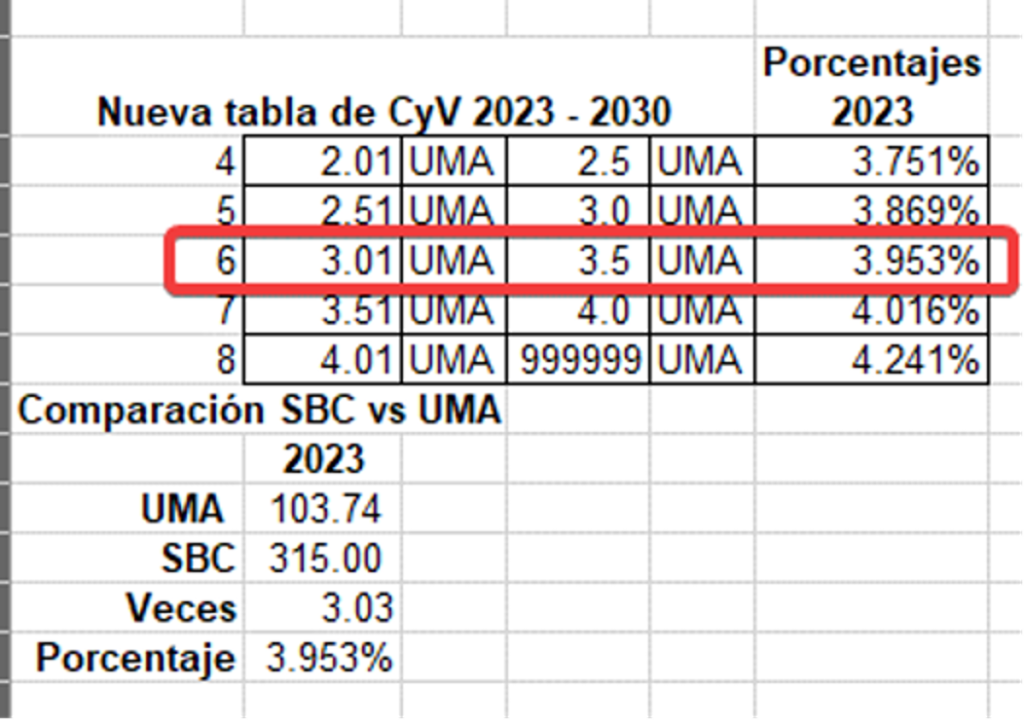

315 / 103.74 = 3.03

- Segundo paso: Ubicar el valor obtenido, dentro de los limites máximos de la tabla para el año actual. Por ejemplo: 2023.

- Tercer paso: Multiplicar el porcentaje obtenido por el SBC del trabajador:

315.00 x 3.953% = $12.45

- Cuarto paso: Multiplicar por los días del bimestre en curso. Ejemplo: 61 días.

61 x 12.45 = $759.56

Reflexiones finales

- Ten el cuidado en los pagos del primer bimestre de cada año, por la variación de la UMA en los meses de enero y febrero.

Con nuestras soluciones están siempre a la vanguardia de las novedades fiscales para un cumplimiento del 100% de los requerimientos de ley. Solicita más información aquí.